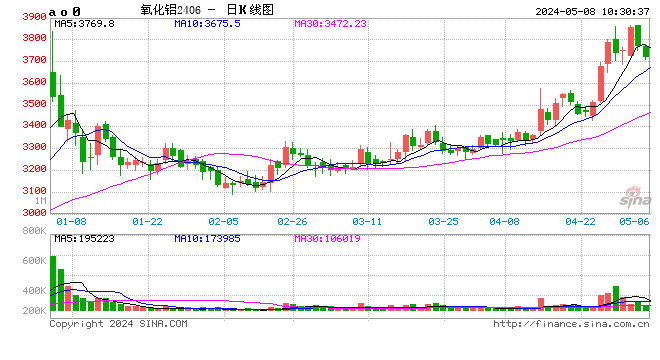

早盘收盘,国内期货主力合约多数下跌。氧化铝封跌停板、跌幅7.02%;烧碱跌超4%,碳酸锂、液化石油气(LPG)、焦煤跌超3%,丁二烯橡胶(BR)、红枣、沪银、焦炭、20号胶(NR)、橡胶跌超2%。涨幅方面,燃料油涨超3%,棉纱涨超2%,SC原油、低硫燃料油(LU)涨超1%。

供应端持续扰动,氧化铝期货后续走势如何?

中信建投期货:本轮氧化铝行情的引爆点来自2023年12月下旬几内亚首都最大的油库发生爆炸,该事件引发了市场对于后续进口矿供给紧缺的担忧。除了供应端扰动影响以外,氧化铝期货价格大幅上涨的背后,还有市场对交割货源不足的担忧。参考AO2401合约的持仓及成交情况,当前贸易商及铝企在AO2402合约高位接仓单的意愿极低。随着交割月临近,多头有较强的止盈离场冲动,后续AO2402合约持仓量大概率出现明显下滑。

新湖期货:尽管近期供应端诸多扰动***激发市场多头氛围,但***的实际影响相对可控。短期产量下降不会造成氧化铝供应出现明显缺口。氧化铝价格不具备持续大涨的基础,继续追涨的风险较大。

东证期货:氧化铝期货价格运行至当前高位存在波动风险。一方面,近期部分省份环保压力明显减轻,河南、山西部分氧化铝厂着手复产,1月中上旬预计会有200万吨以上氧化铝厂产能复产,供应紧张压力将会缓解。另一方面,当前氧化铝期货盘面交割利润丰厚,相关企业在盘面卖出保值意愿提升,期价继续上行会受到较强阻力。综合来看,他认为氧化铝价格短期高涨情绪或将告一段落,盘面预计逐步恢复理性。

近期,亚欧航线受红海***影响,船东纷纷选择绕行好望角的路线。但从供需两端看,红海***对基本面仅是短期扰动,现货价格和盘面价格已经较为充分的反应了红海***的影响。

我们认为,现货价格继续上涨不存在长期动力。理由有如下,一是供给端,船舶正大量下水,可以有效补充红海***对供给收缩的限制。数据显示,截至11月,今年新船交付量已达到181万TEU,较2022年底时的运价增长约7%,拆解运力不及新交付的10%,11月闲置运力小幅提升。二是需求端,欧洲经济仍然在不断反复筑底中,需求未见显著提升,支持运价上涨动力仍然不足。

红海***正影响长协谈判,大部分货主对较高海运费的长协价签署意愿不强,维持正常年份的长协价仍是货主的主流想法。本次红海***,我们认为航运供给的恢复将会在较短时间内让市场回归基本面的定价方式,现货市场运价短期上涨无法一直影响长期供大于求的基本面。(招商期货)