记者|赵阳戈

鞋王转型。

随着1月16日抛出重大资产重组方案,“真皮鞋王”哈森股份(603958.SH)的转型布局慢慢揭开面纱。

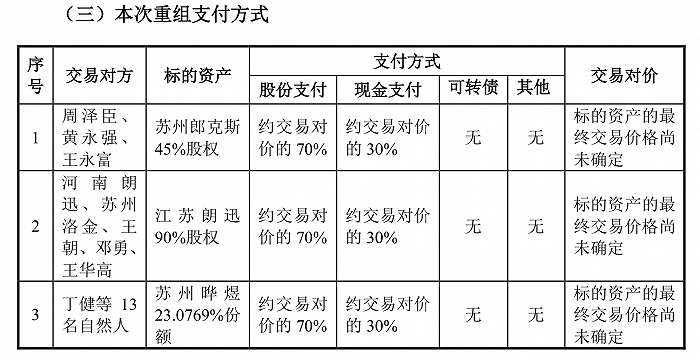

据悉,哈森股份拟通过发行股份及支付现金的方式购买:(1)周泽臣、黄永强、王永富3名股东持有的苏州郎克斯45%股权;(2)河南朗迅、王朝、苏州洛金、邓勇和王华高5名股东持有的江苏朗迅90%股权;(3)丁健等13名合伙人持有的苏州晔煜23.0769%出资份额。交易构成关联交易,构成《重组管理办法》第十二条规定的重大资产重组。方案中拟定发行价格为7.3元/股。

方案显示,苏州郎克斯注册资本2500万元,成立于2018年3月6日,主要从事精密金属结构件的研发、生产和销售,为消费电子客户提供精密结构件等产品,主要客户为A公司供应链厂商。江苏朗迅注册资本3750万元,成立于2021年4月6日,主要从事自动化设备的研发、生产、销售,产品应用于消费电子、汽车、医疗、新能源等诸多领域,主要客户包括了A公司、立铠精密科技(盐城)有限公司、凤阳瞩日能源科技有限公司等。苏州晔煜则成立于2023年8月17日,注册资本100万元。

苏州晔煜为江苏朗迅对苏州郎克斯的持股平台,江苏朗迅持有苏州晔煜76.9231%的份额。

原本哈森股份主要从事中高端皮鞋的品牌运营、产品设计,并通过线下百货商场专柜及线上渠道等销售皮鞋产品,以内销女鞋为主。上市公司处于皮鞋产业链的中下游,产品主要销售区域为全国一二三线城市的商场专柜、购物中心及线上渠道。那么在完成交易后,哈森股份将形成“中高端女鞋品牌、设计、销售业务+精密金属结构件及自动化设备的研发、生产、销售”的多元化布局。

目前,标的资产审计和评估工作尚未完成,标的资产评估值及交易作价均尚未确定。

复牌后的哈森股份士气很足,连续4个交易日“一字涨停”,停牌前2023年12月29日的收盘价为9.07元,2024年1月19日收盘价已到13.29元。

值得注意的是,客户A公司对标的资产来说,重要性可见一斑。方案中也提到,苏州郎克斯目前主要为下游客户提供受托加工服务,原材料由A公司指定的公司提供,苏州郎克斯无需支付价款,价款由供应商直接与下游客户进行结算,苏州郎克斯主要以收取加工费方式获取报酬,下游客户主要为A公司产业链厂商。苏州郎克斯对A公司产业链存在较大依赖。

另外,2022年及以前,A公司向江苏朗迅***购生产设备并提供给其产业链厂商。2023年以来,A公司不再大量向江苏朗迅***购生产设备,导致江苏朗迅原直接向A公司统一供货的业务减少。后续江苏朗迅需要向A公司产业链厂商进行销售,未来A公司产业链相关业务开展存在一定的不确定性。

这个A公司究竟是谁,方案中口风很紧。但就在1月20日公告中,哈森股份却有进一步的透露。

根据哈森股份1月20日发布的异动公告,公司提醒,苏州郎克斯对苹果产业链存在重大依赖。苏州郎克斯主要为苹果产业链厂商提供手机边框等结构件受托加工服务,未来如果苹果产业链需求发生变动,则可能会对苏州郎克斯产生重大不利影响。另外江苏朗迅向苹果产业链厂商主要销售iPad、笔记本电脑的组装类设备。2023年以来,由于上游客户***购变化,江苏朗迅需要向苹果产业链厂商直接销售组装类设备,未来相关业务开展存在一定的不确定性。

根据未经审计数据,江苏朗迅2022年度、2023年度苹果产业链收入占其总收入的比例分别约为90%、40%;苏州郎克斯2022年度、2023年度苹果产业链收入占其总收入的比例分别为96%、89%。哈森股份还提醒广大投资者注意标的公司对苹果产业链的依赖和不确定性风险。

同时哈森股份称,截至2024年1月19日,公司股价剔除大盘和板块整体因素后的实际波动幅度较大。公司股票连续4个交易日涨停,累计涨幅达到46.53%,累计偏离上证指数48.40%。公司股票动态市盈率-4524.17,大幅高于同行业可比公司动态市盈率。