炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

编者按:近期,IPO产业链被投资者质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

作者:郑权

2月21日,万润新能收到上交所监管工作函,主要是相关舆情需要说明。万润新能股票市值一度比IPO募资额还低、股价大跌、业绩巨亏等被投资者广泛质疑。而申港证券保荐的星辉环材IPO项目,与万润新能颇为相似。

2023年,申港证券获A类投行评级,但带有一定的偶然性,事实上申港证券的执业质量平平无奇,部分保荐项目还充满争议。如保荐的部分IPO项目,动辄募资几十亿元,但上市后不久便业绩大“变脸”、股价大跌。星辉环材刚上市还因财报数据虚***、信披违规遭罚。

申港证券保荐的在审IPO项目中,株洲科能被另一家大型投行认为不太适合申报科创板,而申港证券却接盘力推。

被评为A类投行带有偶然性 执业质量平平无奇

近期,中证协公布了2023年投行业务质量评价结果,申港证券获得A类评级。

但申港证券获得A类投行评价带有一定的偶然性,因为中证协的评级规则主要***用的是扣分制且取平均数,规模打分占比极小。因申港证券的保荐项目较少,当评价年度的几单项目没有遭到处罚等扣分事项时,该投行的整体评级结果就会很高。

根据中证协《证券公司投行业务质量评价办法》(下称《评价办法》),2023年投行执业质量评价结果是根据2022年的投行项目进行评定。

wind显示,申港证券2022年只发行1单IPO项目,撤回2单IPO项目;分别完成1单、终止1单非公开发行股票项目;完成可转债项目0单;完成重组项目0单;还有金额不大的债券承销项目(基本不会被罚)。由于申港证券保荐项目数量较少,且这些项目没有遭罚,所以申港证券的评分较高。

如果申港证券保荐的项目遭到处罚,那扣分事项也会对公司整体评级造成较大影响,毕竟公司保荐的项目数量较少。因此说,申港证券被评为A类投行具有一定的偶然性。

申港证券获A类投行还存在一定侥幸,因为《评价办法》的评价范围不包括沪深交易所的持续督导IPO项目。而在2022年,申港证券因在贵州三力持续督导项目中未勤勉尽责遭罚。

贵州证监局现场发现,贵州三力存在未严格按招股说明书中募集资金运用***使用募集资金的情况。贵州三力使用GMP改造二期扩建项目专户中募集资金716.93万元支付安顺市土地***交易中心G-21-08,G-21-09,G-21-10地块购置保证金,但该募集资金用途变更未履行相应审议程序,也未及时进行披露。

申港证券作为贵州三力IPO的保荐机构,对贵州三力IPO募集资金存储和使用情况进行持续督导,存在未持续关注发行人募集资金的专户存储、投资项目的实施等承诺事项的问题。因此,2022年5月6日,贵州证监局对申港证券出具警示函。

如果将贵州三力IPO持续督导被罚的情况计入评价范围,申港证券的平均得分会下降不少,毕竟公司保荐规模较小。

事实上,申港证券的保荐质量也很一般,如2022年上市的星辉环材IPO项目,上市当年就出现财务数据虚***、信披违规的情况,申港证券尽管没有被处罚,但保荐质量、持续督导质量可见一斑。

2022年1月,星辉环材成功登陆创业板,募资26.92亿元,超募19.45亿元。但刚一上市,星辉环材就被查出许多问题。

2022年10月,广东证监局发现,星辉环材未完整披露重大事项,2021年年报披露的关联方不完整,2021年年报披露的毛利率数据不准确,内幕信息管理不规范,故广东证监局对星辉环材董事长陈雁升、总经理陈利杰、董事会秘书黄文胜、财务总监王丽容出具警示函。

申港证券尽管没有因为星辉环材的违规受到“连坐”处罚,但星辉环材出现的问题正是在申港证券持续督导期内完成的,且都是最基本的问题。

由于星辉环材2021年年报披露的关联方不完整、毛利率数据不准确, 那2022年上市的星辉环材,是否能保证招股书披露的内容是否真实?申港证券是否勤勉尽责?

申港证券2022年进入审核环节的其他项目中,思柏科技北交所IPO项目出现了多处信披问题,如招股说明书“风险因素”部分“原材料价格波动风险”缺少量化分析,“市场竞争加剧风险”“客户集中度较高风险”“原材料价格波动风险”等风险因素中存在发行人竞争优势及风险对策的表述。又如思柏科技招股书中“广东省唯一一家先后中标中国移动、中国电信、中国联通三大电信运营商线缆集***项目的供应商”的表述,涉嫌夸大性陈述。此外,思柏科技招股说明书中还存在低级错误,比如在建工程部分万元与元混淆,这些事项都是申港证券在投行执业评价中扣分的事项。

2022年8月,思柏科技撤回上市申请,申港证券在该项目上至少扣20分。

2022年,申港证券保荐的另一家IPO项目传神语联网网络科技股份有限公司(传神语联)第二次IPO折戟。据公开报道,传神语联的科创属性、经营亏损等问题被广泛质疑。此外,传神语联还被举报:为了能达到科创板的上市条件,传神语联通过前期与客户签订部分合同的复印件,私刻客户公章,伪造合同、收款和付款凭证,并被举报人提供了被私刻的42枚公章相关信息。2022年7月,传神语联撤回科创板上市申请,申港证券该项目至少扣20分。

申港证券保荐的另一家北交所项目威门药业,也存在信披质量较差的问题,如使用错误的报告期内的数据,招股书易读性和可理解性不强等。

总结起来,申港证券2022年已完结的3家IPO项目,成功上市的星辉环材,募资超26亿元但上市当年业绩“大变脸”,还因信披违规遭罚。撤回的两家IPO项目,一家信披质量较差,一家被广泛质疑,申港证券的执业质量可见一斑,A类投行或带有很大偶然性。

超募金额越多的IPO项目业绩、股价降幅越大

上文提到的星辉环材,预计募资7.46亿元,实际募资26.91亿元,超募19.45亿元。

星辉环材能够超募如此之多的资金,在于其发行价较高、定价较高。报价过程中,建信基金和中欧基金报价较高,分别报价68.71元/股、68.41元/股,较星辉环材发行价55.57元/股高出近25%。

募资近27亿元,超募近20个小目标的星辉环材,上市当年扣非净利润大降60.54%,业绩大变脸。2023年前三季度,星辉环材实现扣非归母净利润0.43亿元,同比下降46.52%。

不仅业绩大幅下滑,星辉环材股价也大幅下挫,截至2月18日公司股价较发行价下跌了70.03%,市值为30.04亿元,与IPO募资额相差不多,被套的中小投资者损失惨重。

上文提到,星辉环材出现了多处信披违规、财务数据虚***的问题,可见该IPO项目质量较差,申港证券是否勤勉尽责?星辉环材在IPO期间是否粉饰了业绩?

值得一提的是,星辉环材IPO前的业绩呈指数级增长。2019-2021年,公司的扣非归母净利润分别为0.95亿元、2.18亿元和2.86亿元,同***别增长117.23%、129.4%、31.37%,可刚上市就大变脸。

复盘星辉环材IPO过程,公司原始股东赚得盆满钵满,申港证券获得1.47亿元承销保荐佣金收入,其他中介机构也旱涝保收。基金公司虽然亏损,但损失本质上是由基民承担,星辉环材股价的大跌由中小投资者承担。

自申港证券成立以来,公司合计保荐12家IPO企业成功上市。其中星辉环材是12家公司中募资额最高、超募资金最高的公司,申港证券也在星辉环材项目上获得有史以来最高的一笔佣金收入。

然而募资最高的星辉环材,股价跌得也最狠,业绩变脸也最快,刚一上市扣非归母净利润竟能大降60%以上,令投资者拍案惊奇。

株洲科能申报科创板不被前任保荐机构认可 申港证券接盘力荐

在申港证券目前保荐的IPO项目中,株洲科能科创板IPO项目十分值得关注。资料显示,株洲科能一开始由招商证券辅导,后因二者产生分歧,申港证券进场对株洲科能进行辅导。

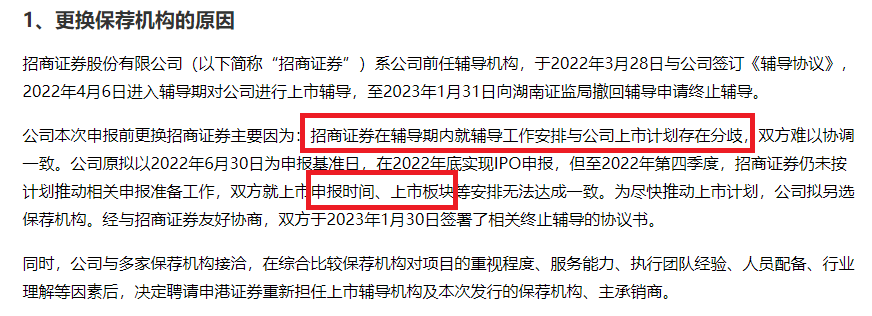

公告显示,株洲科能于2022年4月在湖南证监局进行辅导备案,保荐机构为招商证券。2023年1月30日,公司与招商证券签订《终止辅导协议》,终止的原因是招商证券在辅导期内就辅导工作安排与公司上市***存在分歧,涉及上市申报时间、上市板块等。

由于株洲科能此次申报的是科创板,可以推测前任保荐人招商证券并不太推荐株洲科能申报此板块,毕竟科创板对“硬科技”的定位十分严格。

招股书显示,株洲科能的主营业务是主要从事 4N以上镓、铟、铋、碲等稀散金属元素及其氧化物的研发、生产和销售,公司称主要产品市占率在国内都位居前列,多个产品的国内市占率占到了50%以上。

然而,株洲科能的2022年的营收也就6.8亿元,如果现在就占据了大量的市场份额,公司所处的细分行业是否满足“市场空间大”的要求还不得而知。

此外,株洲科能研发人员占比刚刚超过10%的及格线。且公司研发人员中有40%左右是大专及大专以下学历,研发部分负责人暨公司副董事长、副总经理赵科湘也是大专学历。那么,株洲科能是否真正符合科创板上市要求,申港证券是否存在“重承揽”的可能?时间会揭晓答案。