我们认为二季度在成本、调油以及下游PTA投产的预期下,PX供需格局有望改善,价格中枢存在一定的抬升,因此建议逢低买入。对于PTA而言,由于3月末,两套新增产能的释放,叠加已公布的检修不及预期,后期供应环境依旧偏向宽松,加之消费端暂未有太大的期待,因此在供需没有好转预期下,二季度市场重心跟随成本抬升,但是幅度或受到供需基本面的制约有限。

行情回顾

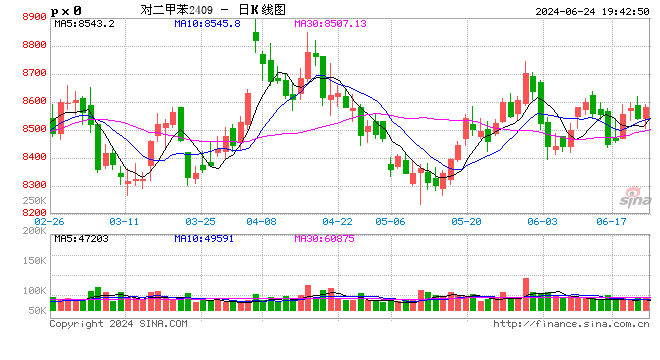

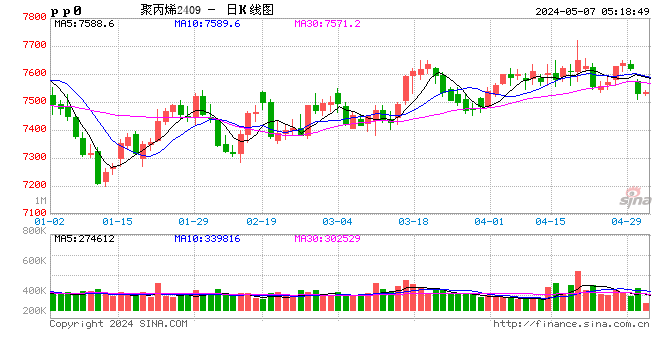

2024年一季度PX主力合约价格在8250-8750区间运行,PTA主力合约价格在5700-6100区间维持宽幅震荡。虽然原料端原油价格一季度涨幅超过10%,但由于PX在一季度呈现出高供应、高库存以及需求拉动有限的局面,因此持续上涨动能受阻,但在新一年PX的调油旺季来临的背景下,PX价格回调空间有限。因此多空影响下,价格维持宽幅震荡。受制于成本端的压制,以及需求端的恢复, PTA价格在一季度维持宽幅震荡。

基本面分析

2.1

二季度油价仍有上行空间 关注OPEC+减产执行情况对其扰动

2024年一季度国际原油市场呈现大幅上涨,主要是受欧佩克联盟***取额外减产措施,叠加地缘政治局势动荡。截至发稿,布伦特连续合约和WTI连续合约的季涨幅分别达到11.84%和15.83%,对化工市场的成本端存在较强的支撑。

在去年年底召开的第36届OPEC+部长级会议上,OPEC+成员国各自宣布在2024年一季度“自愿”减产,总规模合计219.3万桶/日,其中沙特和俄罗斯分别减产100万桶/日和50万桶/日,其他国家合计减产量为90万桶/日。3月初,OPEC+产油国宣布将自愿减产延长至二季度。欧佩克+减产背景下,市场对于全球石油的供应仍维持偏紧的预期。叠加近期地缘扰动频出,供应端忧虑再起,在一定程度上限制油价回调空间。而且近日国际能源署(IEA)在3月石油市场报告中预测,2024年全球石油供需前景将从2月的供应过剩转为短缺,在一次验证了供应端的偏紧。

从需求端来看,市场对原油需求疲软的担忧仍然存在。一季度通常为交通油品需求淡季,而二季度北美地区炼厂开工逐步恢复,北半球夏季出行旺季逐步临近,因此二季度全球的需求有望逐步兑现。

因此基于供应端偏紧及需求端或将面临季节性回升的预期,供需改善将驱动原油价格波动中枢向上抬升,因此对于化工端的成本支撑仍在。不过要时刻关注OPEC+减产的执行情况,若不达预期,或将制约后期价格反弹的高度。

2.2

二季度PX供应格局有望改善

2024年一季度在国内以及亚洲PX装置开工率高开的背景下,市场供应充足,叠加1-2月份国内PX进口量累计值高于2023年同期,导致PX裂解价差呈现了明显的下滑。据统计,截至发稿,PX裂解价差较年初379.5美元/吨下滑了16.07%至319.5美元/吨。

从调油需求来看,目前美国汽油市场的表现和预期看,其夏季汽油辛烷值短缺的矛盾依旧存在。4月份之后,将进入美国夏季汽油调和组分的备货期,亚洲地区依旧是其重要的夏季汽油调和原料的来源,因此亚洲对美国的芳烃出口将对亚洲地区芳烃的平衡存在较大的影响。

从装置检修来看,今年亚洲PX装置春检于3月份陆续开启,将持续至二季度末,虽然今年整体春检规模较去年偏低,但是从公布的时间来看,将集中在二季度,因此或将改善阶段性的供给压力。叠加3月下旬,台化150万吨和仪征化纤3#300万吨的PTA装置即将投产。因此在供给下滑,以及下游产能释放的背景下,后期市场供应压力或将改善,PX价格存在抬升的预期。

已公布的检修情况如下:亚洲市场中韩国SK2#40万吨的装置***于5月检修40天、韩华1#70万吨的装置***于4月底检修50天、日本出光40万吨的装置***于5月份以后检修2个月、日本的ENEOS一套35万的装置于2月份停车***检修至6月份,另一套42万的装置***于6月份起检修2个月。从国内市场来看,镇海炼化80万吨PX装置***于4月上旬检修3周、***石化100万吨的装置***于4月份检修10天、宁波中金160万吨的装置二季度***检修45-60天、恒力石化250万吨的装置4月重整有检修***,浙石化200万吨的装置3月底至4月中旬检修45天、东营联合200万吨的装置***于4月底检修两个月。

2.3

伴随着新产能释放 二季度PTA供给压力持续高位

2024一季度前两个月,PTA装置开工率维持高负荷运行,导致产量较去年同期呈现明显的抬升。据统计,1-2月份国内PTA产量达到1154万吨,同比增加29.7%。步入3月份伴随着春检的来临装置开工率呈现季节性下滑的趋势。截至发稿,国内PTA装置开工率较3月初下滑5.98个百分点至76.8%。在聚酯市场逐步恢复的加持下,截至3月21日,PTA工厂库存达到4.95天,较春节的最高峰值7.51天下滑34.08%。不过由于3月PTA装置检修不及预期,PTA累库压力增加,导致PTA加工费呈现持续压缩的局面,目前在280元/吨左右。

从检修情况来看,恒力石化一套220万吨的装置***于4月检修20天、福海创3#150万的装置于3月31日检修25天预计4月中下旬重启、新疆中泰120万吨的装置将检修至4月中上旬。不过逸盛新材料360万吨的装置以及逸盛大连375万的装置检修暂无兑现。而且步入一季度末,宁波台化2#150万吨和仪征化纤3#300万吨的PTA装置即将投产。据市场消息,台化***于3月底开车,而仪征化纤3#***于月底先开150万吨。

从出口市场来看,2024年1-2月累计出口量为56.99万吨,较去年同期增加6.35万吨,增幅为12.53%,但是考虑到产量的增幅,出口虽有消化部分压力,但是较为有限。

因此综合新增产能、检修情况以及出口情况来看,二季度PTA市场或将延续宽松的局面,供应压力持续高位。不过要关注加工费的压缩情况,若其持续挤压,企业存在联合限产的可能。

2.4

二季度聚酯市场或对PTA支撑有限

从需求端来看,一季度虽然横跨春节,但是由于近几年国内聚酯装置的投产,导致聚酯基数较大。而春节期间,下游织造装置及聚酯装置大幅回暖,尤其是聚酯装置开工率高于近几年同期,因此在高开工的背景下,聚酯在一季度产量远高于近5年同期。据统计,年1-2月国内聚酯产量1126万吨,同比增加35.3%。截至发稿,国内聚酯产能达到8049万吨。在高产量的背景下,聚酯各个品种的库存远超去年同期。而由于高库存的压制,导致聚酯工厂对PTA原料库存位于相对低位。

目前从下游各品种的利润来看,除去涤纶长丝FDY尚有利润外,涤纶短纤、涤纶长丝DTY和POY都处于亏损状态。再加上二季度,聚酯需求已逐步转入消费淡季,而后期装置开工率存在下滑的预期,因此在利润持续压缩以及消费不佳的背景下,对上游PTA的支撑有限。

2.5

二季度纺织业出口市场有待于验证 对于PTA的支撑尚不能定论

2024年一季度,在中国稳经济、稳外贸的政策持续发力下、海外需求回升以及去年同期低基数效应的推动下,今年前两个月中国纺织服装出口延续2023年12月的回升态势,继续保持增长。据中国海关统计,今年前2个月我国纺织服装累计出口450.9亿美元,同比增长14.3%,整体回稳向好。按美元计,1月至2月,中国纺织服装累计出口450.9亿美元,同比增长14.3%,其中纺织品出口217.1亿美元,增长15.5%,服装出口233.8亿美元,增长13.1%,增速均超过全国货物贸易出口增幅。

不过当前世界经济“不确定性”增强,地缘冲突的不确定性。因此下一阶段出口表现仍有待观察。从国内市场来看,需求端恢复保持温和复苏态势,不过也难有亮点呈现。因此综合来看,二季度终端纺织业对 PTA 的支撑传导有限。

三、后市展望

我们认为二季度在成本、调油以及下游PTA投产的预期下,PX供需格局有望改善,价格中枢存在一定的抬升,因此建议逢低买入。对于PTA而言,由于3月末,两套新增产能的释放,叠加已公布的检修不及预期,后期供应环境依旧偏向宽松,加之消费端暂未有太大的期待,因此在供需没有好转预期下,二季度市场重心跟随成本抬升,但是幅度或受到供需基本面的制约有限。